"Hidden Champions" treten ins Rampenlicht

"Hidden Champions" treten ins Rampenlicht

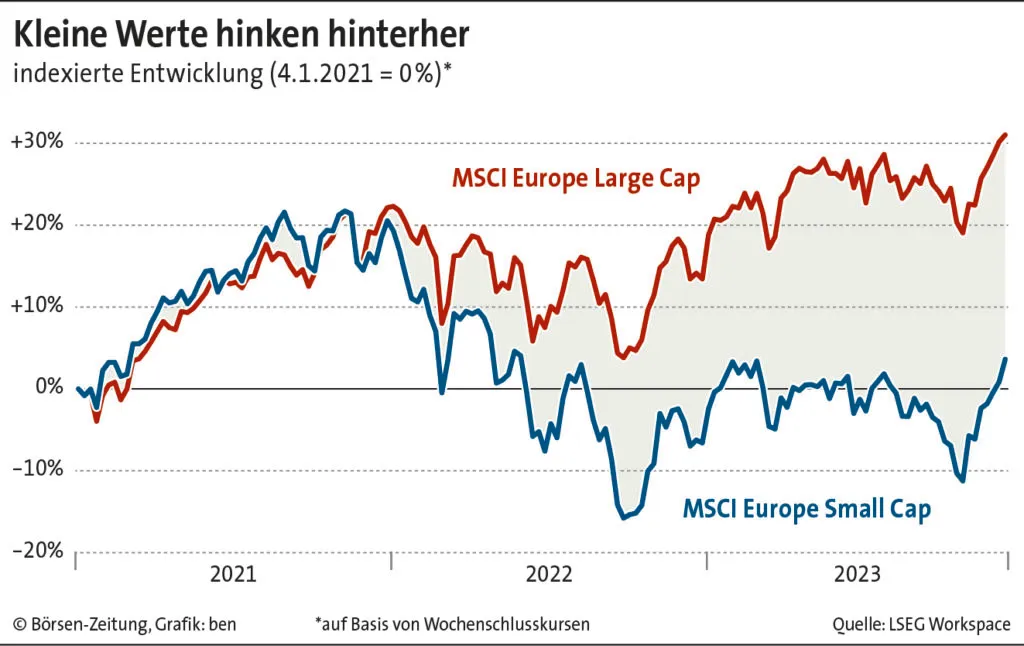

Aktien von Small und Mid Caps haben die Chance zur Outperformance. Experten rechnen mit einem Schub durch das aufgehellte Zinsumfeld.

Von Heidi Rohde, Frankfurt

Nach einer langen Phase der Underperformance von Small- und Mid-Cap-Aktien dürften sich diese im kommenden Jahr gut entwickeln und vor allem im relativen Vergleich zu Large Caps outperformen, davon geht Joachim Schallmayer, Leiter Kapitalmärkte und Strategie bei der DekaBank, aus. Die Unternehmen des Sektors haben sich aus seiner Sicht im Hinblick auf die Gewinnentwicklung „trotz des herausfordernden Umfelds sehr widerstandsfähig gezeigt“, die Kursentwicklung habe damit nicht Schritt gehalten, so dass ein spürbarer Bewertungsrückgang zu verzeichnen ist. Angesichts „insgesamt stabiler Wachstumsperspektiven“ für 2024 rechnet Schallmayer damit, dass die Unternehmen auch im kommenden Jahr solide Ergebnisse erwirtschaften werden. Damit sollten die Anleger verstärkt in dem Segment zugreifen und dem Kurs so einen Schub geben.

Beispiellose Schrittfolge

Diese Auffassung teilt auch Christian Reindl, der bei Union Investment den Small- und Mid-Cap-Fonds Uniglobal XS leitet. Denn im neuen Jahr sollte ein wesentlicher Hemmschuh für die Performance dieser Titel entfallen, indem sich das Zinsumfeld deutlich aufhellt. Die beispiellose Schrittfolge, mit der die EZB seit September 2022 die Leitzinsen insgesamt zehn Mal angehoben hat, bevor sie nun zumindest eine Zinspause eingelegt hat, dürfte nach Reindls Einschätzung vor allem das Sentiment bei kleinen und mittelschweren Werten deutlich belastet haben. „Der höhere Anteil zukünftiger Gewinne führt bei diesen Unternehmen zu einer stärkeren Diskontierung als bei Large Caps. Kleinere Unternehmen haben in Zeiten stark steigender Zinsen zudem höhere Refinanzierungskosten und größere Probleme, um Kapital für Wachstum zu beschaffen“, so Reindl.

Angst ist aus dem Markt

Zuletzt sind zwar noch Zweifel aufgekommen, ob Zentralbanken wie Fed und EZB schon Mitte 2024 mit einem Zinssenkungsprozess beginnen, um die in den USA und Europa fragile Konjunktur zu stützen, jedoch gehen die allermeisten Experten davon aus, dass der Zinsgipfel erreicht ist. „Das nimmt zumindest die Angst vor weiter steigenden Finanzierungskosten, die zur Verunsicherung beigetragen hat, aus dem Markt“, meint der Fondsmanager. Da die Bewertung von Small und Mid Caps derzeit „deutlich unter dem historischen Durchschnitt“ liege, bestehe klar Aufholpotenzial.

Grund für Optimismus besteht dabei allerdings nicht querbeet. So hat vor allem der Immobiliensektor –jahrelang Liebling der Anleger – im zurückliegenden Jahr Federn lassen müssen, wenig überraschend, denn die strukturell höher verschuldeten Unternehmen der Branche traf der Zinshammer hart. „Und da kommt das dicke Ende noch, denn es sind längst nicht alle Verbindlichkeiten schon refinanziert“, warnt Reindl. Eine durchgreifende Zinssenkung können nicht alle abwarten. Skepsis sei angebracht, vor allem bei Titeln wie Aroundtown, die im angeschlagenen Gewerbeimmobiliensegment tätig sind. Etwas besser sind die Perspektiven von Wohnimmobilienaktien einzuschätzen, weil Wohnraum auf Sicht knapp und teuer bleibt. Allerdings dürften Investoren im Immobilienbereich mit Plattform-Unternehmen, die „asset-light“ operieren, wie etwa Scout24, besser fahren.

Technologie gute Wahl

Eine gute Wahl sind für Anleger auch im Small- und Mid-Cap-Bereich im kommenden Jahr eher Technologieaktien. „Da gibt es Hidden Champions mit guten strukturellen Wachstumschancen und einer überdurchschnittlichen Gewinnentwicklung“, betont Reindl. Dazu zählt der Fondsmanager Unternehmen wie Atoss Software, die Lösungen für die Personalwirtschaft anbietet, oder auch den Bausoftwareanbieter Nemetschek. IT-Dienstleister wie Bechtle, Cancom oder GFT Technologies haben in einem von Multikrisen geprägten Umfeld ebenfalls operative Widerstandsfähigkeit gezeigt.

Performancechancen ergeben sich auch bei Werten wie dem Autovermieter Sixt. Die im MDax notierten Stammaktien des Unternehmens haben 2023 die Kursgewinne nach Pandemieende weitgehend wieder abgegeben, weil Anleger fürchteten, die Inflation könnte die Konsumlaune der Verbraucher so dämpfen, dass sie auf Reisen und Autoanmietung verzichten. Die Frühbuchungen von Reiseanbietern wie Tui deuten allerdings für 2024 auf eine starke Nachfrage hin. Schallmayer rechnet für die Unternehmensgewinne 2024 insgesamt mit einem Plus „im mittleren bis hohen einstelligen Prozentbereich gegenüber diesem Jahr“. Generell, so Reindl, „zeigen kleine und mittlere Unternehmen meist ein höheres Gewinnwachstum. Die günstige Bewertung erscheint als gute Ausgangslage.“