Aktive Aktienfonds bleiben laut S&P Global 2023 hinter Indizes zurück

Aktive Aktienfonds bleiben 2023 hinter Indizes zurück

Besonders auf Sicht von zehn Jahren enttäuschen laut den Berechnungen von S&P Global sowohl Aktien- als auch Anleiheprodukte

wrü Frankfurt

Nach den Berechnungen von S&P Global haben die aktiv gemanagten Aktienfonds im vergangenen Jahr meist deutlich schlechter abgeschnitten als die jeweiligen Vergleichsindizes. Auf Sicht von zehn Jahren ist es keiner Fondskategorie mehrheitlich gelungen, mit aktivem Management die Vergleichsindizes zu schlagen.

Gerade hat S&P Global zum zehnten Mal die europäische Ergebnisliste Spiva (S&P Indices Versus Active Funds) veröffentlicht. Und das Ergebnis fällt für die aktiven Fonds sowohl für das vergangene Jahr als auch auf Sicht von zehn Jahren äußerst ernüchternd aus. „2023 war ein herausforderndes Jahr für aktive Manager“, erklärte Tim Edwards, Global Head of Index Investment Strategy bei S&P Global, bei einem Pressegespräch in Frankfurt. Denn in der Kategorie globale Aktienfonds in Euro, bei der die Zahl der erhältlichen Fonds am größten ist, haben 2023 satte 84% der aktiven Fonds den S&P World Index „underperformt“, sprich sie haben schlechter abgeschnitten als dieser Index.

Die auf deutsche Aktien ausgerichteten Aktienfonds haben im vergangenen Jahr eine „Underperformance-Rate“ von 87% erzielt. „Dies ist eine ungewöhnlich hohe Rate“, räumte Edwards an. Aber auch an den anderen europäischen Aktienmärkten hat sich aktives Management im vergangenen Jahr auf der Aktienseite nach den Berechnungen von S&P Global nicht gelohnt. So liegen die „Underperformance-Raten“ allein für auf den heimischen Markt ausgerichtete aktive Aktienfonds in Frankreich, Schweden, Spanien, Dänemark und Italien 2023 bei 90%, 95%, 97%, 97% und 98%.

Etwas weniger schlecht

Ein zumindest etwas weniger schlechtes Bild stellt sich für das vergangene Jahr für US-Aktien und Emerging-Markets-Aktien ein. Für in US-Titel anlegende aktive Fonds liegt die „Underperformance-Quote“ gegenüber dem S&P 500 „nur“ bei 71%, für Emerging-Marktes-Equity liegt sie bei 74% im Vergleich zu dem entsprechenden Index.

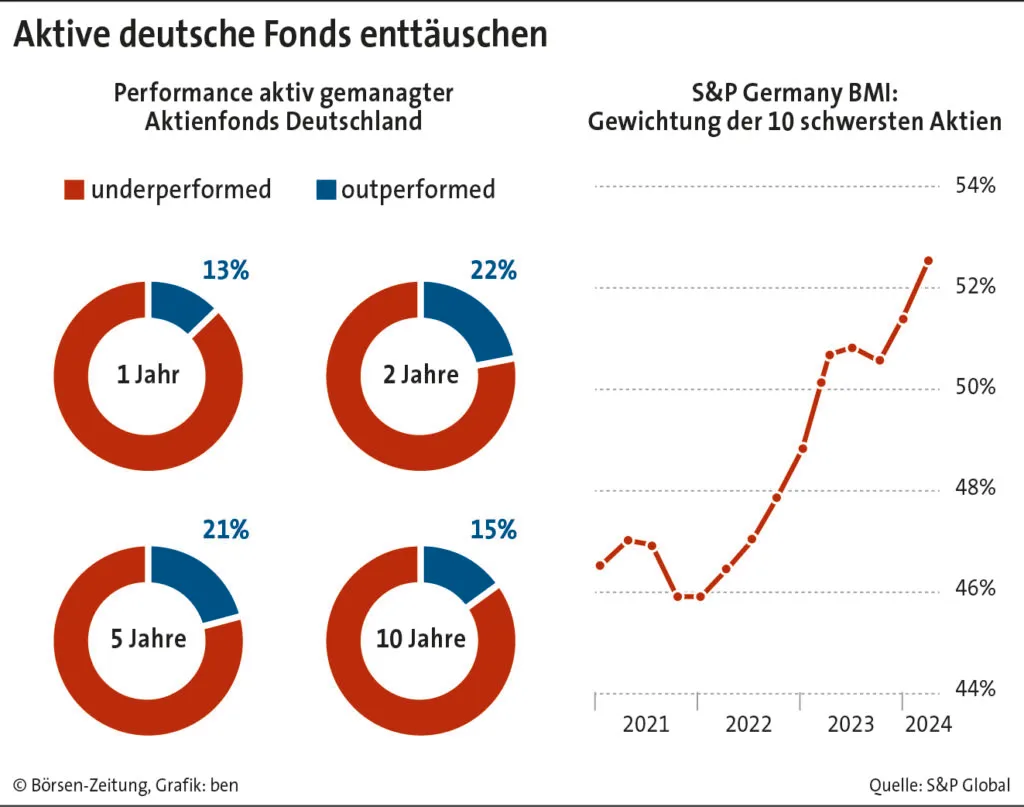

Doch zurück zu deutschen Aktien. „Wie in allen großen Ländern haben in Deutschland in 2023 besonders die großen Firmen gut performt“, erläuterte Edwards. „So erwirtschafteten allein die zehn größten Aktien einen Performancebeitrag von 16%.“ Damit trugen sie im vergangenen Jahr zum Großteil zur Gesamtperformance von 22,7% des S&P Germany BMI Aktienindex bei. Die anderen 227 Titel des Deutschland-Aktienindex kamen somit nur auf einen Performancebeitrag von 6,7%.

Die größten Performancebeiträge entfielen dabei übrigens auf SAP mit 4,4%, Siemens mit 3,2%, Allianz mit 2,0%, die Deutsche Telekom mit 1,3% und Infineon Technologies mit 1,2%. Zugleich ist das Gewicht der zehn größten Aktien am S&P Germany von 46% Ende 2021 auf 52% gestiegen.

Die zunehmende Konzentration ist nach Angaben von S&P Global übrigens ein Phänomen, das in den vergangenen Jahren praktisch bei allen großen Aktien-Benchmark-Indizes zu beobachten ist. Dies gilt insbesondere auch für den US-Aktienindex S&P 500 und den S&P World Index.

Keine Outperformer

Langfristig betrachtet, sprich über zehn Jahre, fällt das Ergebnis für aktive Fonds im Grunde schlecht aus. Zumindest ist es bei von S&P Global analysierten aktiven 21 Aktien- und zehn Fixed-Income-Fondsklassen keiner Kategorie gelungen, bei der Mehrzahl der Fonds eine Outperformance zu erzielen. Vielmehr sind langfristig hohe „Underperformance-Raten“ gemäß der Spiva-Ergebnisliste bei aktiven europäischen Fonds anscheinend die Regel.

So beträgt bei aktiven deutschen Aktienfonds die „Underperformance-Rate“ 78% über drei Jahre, 79% über fünf Jahre und 85% über zehn Jahre. Noch deutlich höher liegt diese Rate auf Sicht von zehn Jahren mit 98% bei global anlegenden aktiven Aktienfonds sowie bei den am US-Markt anlegenden aktiven Aktienfonds (jeweils bei in Euro aufgelegten Fonds).

Auch auf der Anleihenseite hat sich aktives Management in den vergangenen Jahren offensichtlich meist nicht gelohnt. Denn auch hier weisen praktisch alle Assetklassen laut S&P Global eine „Unterperformance-Rate“ von deutlich über 50% auf. So kommen zum Beispiel die jeweils auf Euro lautende Kategorien High-Yield-Bond, Unternehmensanleihen sowie Staatsanleihen auf „Underperformance-Raten“ von 76%, 82% sowie 91%.

„Schwere Zeiten“

„Die vergangenen zehn Jahre waren schwere Zeiten für aktive Manager“, kommentierte Edwards. Für Anleger, die in entsprechende aktive Fonds investierten, sei es schwierig gewesen, nach Gebühren ein ansprechendes Ergebnis zu erzielen. Positiv seinen hingegen die vergangenen zehn Jahre für indexorientierte Investoren gewesen.

Laut der Analyse von S&P Global würden sich in der Regel keine aktiven Fonds finden, die eine anhaltende Outperformance aufweisen würden. Eher sei eine Bewegung hin zum Mittelwert (reversion to the mean) häufig zu beobachten.

Nicht über Nacht

Doch warum investieren überhaupt noch viele Anleger aktiv? „Die Transformation findet nicht über Nacht statt, sondern benötigt einige Zeit“, meinte Edwards. Auch spiele die Stärke der

jeweiligen Fondsindustrie eines Landes natürlich eine Rolle. In den USA seien Indexfonds und ETFs aufgrund des Vertriebs von Fonds vor allem über unabhängige Finanzberater populär geworden und hätten an Bedeutung gewonnen.

Aber auch in Deutschland seien inzwischen ähnliche Trends wie in den USA zu sehen, wie zum Beispiel der direkte Zugang vieler Anleger zu ETFs und die wachsende Zahl von Sparplänen.