„Die Grenzen zwischen Kooperation und Konkurrenz verschwimmen“

„Die Grenzen zwischen Kooperation und Konkurrenz verschwimmen“

Im Interview: Dominik Asam

„Die Umsatzdynamik in der Cloud beschleunigt sich“

Der SAP-CFO über nachlassenden Kostendruck, Zusammenarbeit mit Wettbewerbern, Investitionen in KI und den Wert transaktionaler Daten

SAP wird an Schwergewichten wie Microsoft gemessen, kooperiert aber im Bereich künstlicher Intelligenz auch eng mit ihnen. Im Gespräch mit der Börsen-Zeitung erklärt CFO Dominik Asam, warum er SAP bei diesen Verhandlungen in einer guten Position sieht, welche Rolle US-Investoren für ihn spielen und was KI mit Instant Coffee zu tun hat.

Die Fragen stellten Sabine Reifenberger und Heidi Rohde.

Herr Asam, Sie arbeiten jetzt seit einem Jahr bei SAP. Zuvor kannten Sie die Produkte als Anwender in der Finanzabteilung. Wie erleben Sie jetzt die Innensicht?

Ich habe schon als Kunde immer ein hohes Potenzial in SAP gesehen. Die Hypothesen, die ich mitgebracht habe, haben sich im Großen und Ganzen bestätigt. Wenn es Überraschungen gab, dann eher auf der positiven Seite, etwa bei der Traktion, die dieses Unternehmen entfaltet hat. Der Aktienkurs hat sich mit fast 60% Kurszuwachs in den vergangenen zwölf Monaten ungefähr dreimal so schnell entwickelt wie der Dax und 50% schneller als der Nasdaq. Natürlich macht es Freude, wenn man so einen großen Schritt macht und dann sieht, dass man aufs richtige Pferd gesetzt hat.

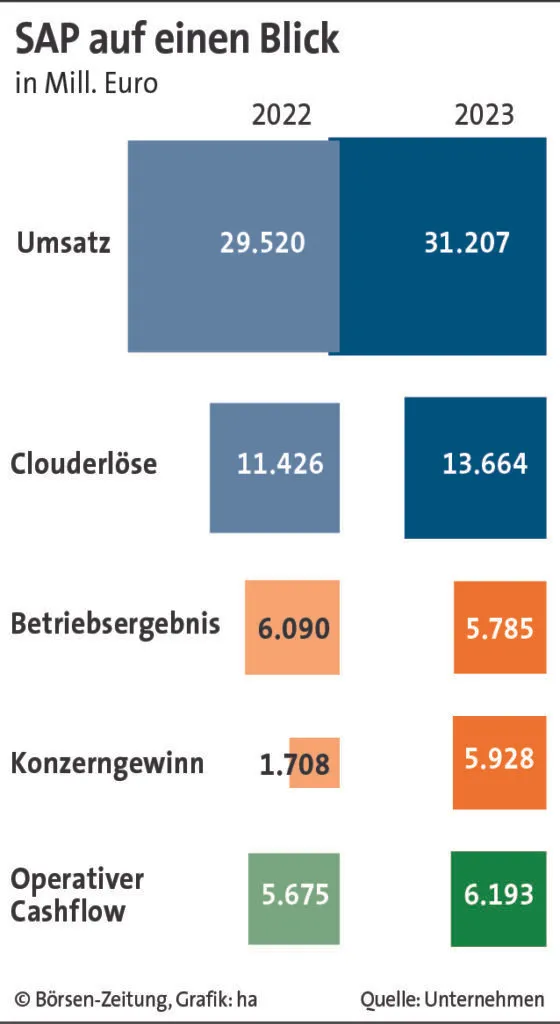

SAP hat 2023 einen Gesamtumsatz von 31,2 Mrd. Euro erzielt, auf Basis konstanter Wechselkurse war dies ein Plus von 9%. Das bereinigte operative Ergebnis kletterte währungsbereinigt um 13% auf 8,7 Mrd. Euro. Wettbewerber wie Oracle oder Salesforce legen allerdings noch schneller zu. Wie wollen Sie aufschließen?

Wenn wir uns mit unseren Haupt-Wettbewerbern im Cloud-Geschäft vergleichen, dann werden wir an zwei großen Parametern gemessen: Wachstum und Cashflow. Die Summe aus prozentualem Umsatzwachstum und Free-Cashflow-Marge soll im Idealfall mindestens 40 betragen. Diese „Rule of 40“ ist in der Tech-Branche das Maß der Dinge. Unsere Kernwettbewerber liegen im Schnitt ungefähr auf diesem Niveau. Bei SAP kommen wir für 2023 erst auf einen Wert von 25: Zum Umsatzwachstum von 9% kommt die Free-Cashflow-Marge. Der Free Cashflow von 5,1 Mrd. Euro liegt in Relation zum Umsatz bei etwa 16%. Wie wir uns zeitnah von 25 in Richtung 40 bewegen können, ist ein Thema, über das wir regelmäßig mit Investoren und dem Aufsichtsrat sprechen.

Dominik Asam, SAPIn diesem Jahr wird das Kostenwachstum in Relation zum Umsatzwachstum voraussichtlich etwas unter 80% liegen und in 2025 nochmals niedriger.

Für 2024 wurde allerdings ein Absinken des Free Cashflow auf 3,5 Mrd. Euro in Aussicht gestellt, hauptsächlich wegen Zahlungen für ein Restrukturierungsprogramm, das 8.000 Stellen betrifft. Das dürfte Sie zurückwerfen, oder?

Da sollten wir genauer hinschauen: Auf der Umsatzseite ist die Maschine mit der Cloud-Transformation voll in Schwung. Wir haben sehr hohe Wachstumsraten in der Cloud. Der Auftragsbestand im Total Cloud Backlog, der die gesamten vertraglich vereinbarten Cloud-Erlöse umfasst, ist im vergangenen Jahr währungsbereinigt um 39% auf 44 Mrd. Euro gestiegen. Wir sehen, dass sich die Umsatzdynamik in der Cloud beschleunigt. Ich bin zuversichtlich, dass wir das Delta zum Wettbewerb bis 2025 zur Hälfte geschlossen haben werden.

Trotz der rückläufigen Entwicklungen bei Infrastructure as a Service, On-Premise-Lizenz-Verkäufen oder dem Support-Geschäft?

Die werden durch das Wachstum in der Cloud überkompensiert. Die Bruttogewinne sind in diesen schrumpfenden Bereichen zudem deutlich niedriger als in dem Geschäft, das wir in die Cloud migrieren. Wir wollen in 2025 einen Free Cashflow von 8 Mrd. Euro generieren. Für diesen Zeitraum haben wir mittlerweile eine ganz gute Visibilität. Wenn wir unser Umsatzziel 2025 nehmen, also über 37,5 Mrd. Euro, wäre das ein Umsatzwachstum von 12% in 2025. Die Free-Cashflow-Marge würde auf 21% steigen – mit Blick auf die „Rule of 40“ wären wir also zumindest mal bei 33. Außerdem ist es Teil unseres Transformationsprogrammes, das Kostenwachstum stärker vom Umsatzwachstum zu entkoppeln. Dabei hilft uns künstliche Intelligenz.

Wie genau?

Wir wollen beispielsweise unsere Angebote an Kunden in den nächsten drei Jahren verdoppeln, auch weil wir jetzt einen starken Aufschlag im Mittelstand machen. Durch KI benötigt man für den doppelten Output aber nicht mehr zwingend doppelt so viele Beschäftigte. Das bedeutet nicht, dass wir Personal abbauen wollen, aber wir können mit dem bestehenden Team mehr schaffen. In diesem Jahr wird das Kostenwachstum in Relation zum Umsatzwachstum voraussichtlich etwas unter 80% liegen und in 2025 nochmals niedriger. Wir halten die Nutzung von KI aber nicht nur aufgrund finanzieller Aspekte für wichtig. Wenn wir glaubwürdig sein wollen bei unseren Kunden, müssen wir natürlich nachweisen, wie wir die Produktivität im eigenen Haus mit KI verbessern.

Investition in Restrukturierung

Wenn künftig Umsätze und Cashflow immer stärker vorhersehbar sind, ziehen Sie da auch eine Überprüfung der Dividendenpolitik in Betracht?

Bei der Dividendenpolitik sehe ich keinen großen Anpassungsbedarf, zumal wir ja auch noch die Aktienrückkäufe als Instrument haben. Im Sinne der Kapitalallokation ist die größte Investition, die wir 2024 tätigen, tatsächlich die in die Transformation und die dafür erforderliche Restrukturierung. Wenn ich die rund 2 Mrd. Euro betrachte, die wir dafür ansetzen, dazu die Dividende und den Aufwand für Aktienrückkäufe, dann verbleiben keine großen überschüssigen Mittel. Hinzu kommt die Möglichkeit, Akquisitionen zu tätigen.

Kommen wir zu M&A: Wieviel könnten Sie da aktuell aufrufen?

Wir genießen ein stabil hohes „A+“-Rating bei S&P, bei Moody’s wurden wir gerade auf „A1“ hochgestuft. Das verleiht uns einen Handlungsspielraum in deutlich zweistelliger Milliardenhöhe. Glücklicherweise haben wir ein starkes organisches Wachstum. Wir haben es nicht nötig, Umsatzwachstum hinzuzukaufen, und können bei den finanziellen Kriterien sehr streng sein. Zukaufen würden wir derzeit nur, wo wir echte strategische Optionen sehen. Da haben wir uns in dem Jahr, seit ich im Unternehmen bin, auch einige potenzielle Ziele angesehen. Aber wenn der Preis nicht stimmt, halten wir uns zurück.

Dominik Asam, SAPEine KI-Anwendung zu nutzen sollte für Kunden so einfach sein, wie einen Instant Coffee zuzubereiten.

SAP investiert 2024 und 2025 knapp 1 Mrd. Euro in die KI-Entwicklung und die eigene Automatisierung. Doch es wirkt, als ob viele Kunden den Weg in die Cloud scheuen. Hat SAP die Beweglichkeit der Kunden überschätzt?

Mein Eindruck ist, dass sich in der relativ kurzen Zeit, in der ich bei SAP bin, vieles in Richtung Cloud getan hat. Die explosionsartige Entwicklung bei künstlicher Intelligenz und Large Language Models hilft da. Kunden haben mittlerweile ein besseres Gefühl dafür, welche Beschleunigung in der Innovation hier möglich ist. Für Cloud-Kunden können wir solche Innovationen sehr viel schneller ausrollen. Wir sind hier auch als Entwickler gefragt, Hemmschwellen abzubauen. Eine KI-Anwendung zu nutzen sollte für Kunden so einfach sein, wie einen Instant Coffee zuzubereiten.

Dass wir in diesem Jahr zusätzliche Anreize für einen Wechsel bieten, hat auch einen organisatorischen Grund. Die Wartung für unser On-Premise-System SAP ECC läuft Ende 2027 aus, danach gibt es noch eine Übergangsfrist von drei Jahren. Würden alle Kunden diese bis zum Ende ausschöpfen, gäbe es nach hinten raus massive Engpässe bei Beratern und Dienstleistern. Wir versuchen daher, diese Periode etwas zu entzerren. Außerdem haben wir natürlich ein Interesse daran, dass möglichst viele Kunden erleben, wie die Cloud- und KI-Welt funktioniert, damit ein Multiplikatoreneffekt entsteht.

Bei KI-Themen sieht man zunehmend Kooperationen zwischen Unternehmen, die eigentlich im Wettbewerb stehen, etwa zwischen SAP und Microsoft. Wo ziehen Sie die Linie zwischen Zusammenarbeit und Rivalität?

Die Grenzen zwischen Kooperation und Konkurrenz verschwimmen. Viele KI-Anwendungen basieren auf Modellen, die nur mithilfe großer Datenmengen trainiert werden können, etwa über anonymisierte Kundendaten. Aus diesem Datenschatz bedient sich die KI dann auch bei der Suche nach Lösungen. Wir haben 300 Millionen Nutzer in der Cloud, heute schon. Das sind 300 Millionen Menschen, von deren Verhalten wir lernen können. Wenn man über eine Zusammenarbeit spricht, geht es zumeist um die Frage: Wer hat die Macht über welche Daten – und wie wertvoll sind diese Daten?

Datenschatz für künstliche Intelligenz

Das klingt ein wenig wie auf dem Basar – wie selbstbewusst gehen Sie in solche Verhandlungen?

Ich sehe SAP da sehr gut aufgestellt, weil ein Großteil unserer Daten sogenannte transaktionale Daten sind. Wenn Geld, Dienstleistungen, Güter und die Leistung von Mitarbeitenden in einem Unternehmen hin- und her bewegt werden, hinterlässt das Spuren in den Systemen. Unser Vorteil ist, dass wir den Kontext zu den Daten herstellen können. Nehmen Sie zum Beispiel Einträge in einem ERP-System: Dort trägt ein Kunde seine Daten ein. Aber die Algorithmen, mit denen das System arbeitet, die zugrunde liegende Logik – das kommt von SAP und ist unser geistiges Eigentum. Wir können entscheiden, wie viel wir davon preisgeben wollen und was wir im Gegenzug erwarten. Wir können auch Daten aus verschiedenen Quellen verbinden, etwa Personal- und Finanzdaten oder ESG-Daten, die regulatorisch immer öfter gefordert sind. Diese Vorteile haben wir uns mit viel Geld und viel Schweiß erarbeitet.

Gerade die Bereitstellung von ESG-Daten stellt viele Konzerne vor Herausforderungen, das Regelwerk gilt als komplex. Wie nehmen Sie das wahr?

Die europäischen Vorgaben sind schon sehr detailreich. Auf der geschäftlichen Seite bietet das für uns Chancen, etwa indem wir Lösungen entwickeln, mit denen Unternehmen die Entwicklung von Emissionen entlang der Wertschöpfungskette ausweisen können. Wir müssen aber natürlich auch selbst investieren: Allein unser Budget für Projekte im Bereich Global Finance Administration wird in diesem Jahr um mindestens 40% steigen, nicht nur weil wir Prozesse automatisieren, sondern auch weil die regulatorischen Anforderungen massiv zunehmen. Ich würde mir wünschen, dass wir uns in der EU stärker fokussieren. Die SEC ist da deutlich pragmatischer unterwegs und beschränkt sich auf wenige KPIs.

Dominik Asam, SAPWir werden beim Thema Nachhaltigkeit nicht lockerlassen.

In den vergangenen Monaten hatte man den Eindruck, dass insbesondere in den USA die Abwehrreaktionen gegen ESG-Themen stärker wurden. Hören Sie das in Gesprächen mit Investoren auch raus?

Bei europäischen Investoren steht das Thema Nachhaltigkeit ganz weit oben auf der Agenda, aber unter US-Investoren gibt es schon vereinzelt Stimmen, die kritisch nachfragen, wie viel Geld wir in ESG-Aktivitäten stecken – etwa in unser selbstgestecktes Ziel, bis 2030 CO2-neutral zu sein. Ich sage aber ganz klar: Wir werden beim Thema Nachhaltigkeit nicht lockerlassen. Es wird künftig auch wirtschaftlich ein entscheidender Faktor sein, wie anfällig ein Unternehmen für steigende CO2-Preise sein wird. Viele der bereits heute weit verbreiteten Technologien zur Reduktion von CO2 kosten mehrere Hundert Dollar pro Tonne. Ich kann mir gut vorstellen, dass der Preis je Tonne auf bis zu 200 Dollar steigen kann – der Markt für CO2-Zertifikate könnte größer werden als der Ölmarkt. Nehmen Sie mal exemplarisch ein Unternehmen, das 10 Millionen Tonnen CO2 jährlich emittiert. Wenn der Preis je Tonne um 100 Dollar steigt, wären das in Summe Mehrkosten von 1 Mrd. Dollar, das ist ein Haufen Geld! Solche Risiken müssen Investoren auf dem Schirm haben.

In Deutschland ist SAP ein Schwergewicht am Kapitalmarkt, insbesondere nach Anhebung der Kappungsgrenze. In den USA besteht ein Zweitlisting. Wie ist denn Ihr Standing bei US-Investoren?

Zurzeit liegen etwa 26% der Aktien bei Investoren aus Nordamerika. Diesen Anteil zu steigern ist eine langfristige Aufgabe – zumal ja auch viele europäische Investoren ihre SAP-Positionen halten oder ausbauen. Dennoch wächst der Anteil der US-Investoren. Schritt für Schritt kommen wir da weiter.

Es wirkt, als ob Sie sich in Ihrem Finanzkalender bei den Uhrzeiten der Veröffentlichungen stärker in Richtung Nordamerika orientieren. Stimmt das?

Wir sind bei europäischen Investoren sehr präsent. Der Wettbewerb um die Aufmerksamkeit amerikanischer Investoren ist deutlich intensiver, weil sie die ganzen Tech-Giganten vor der Haustür haben. Mein Job ist es, die Investoren davon zu überzeugen, dass es sinnvoll sein kann, neben Microsoft oder Google auch die SAP zu kaufen. Es ist kein Geheimnis, dass sich die tiefsten Taschen für Investitionen im Softwarebereich in den USA befinden. Manche Fonds können Milliardenbeträge in eine Aktie investieren. Deswegen verbringe ich überproportional viel Zeit mit amerikanischen Investoren. Dennoch ist es natürlich wichtig, dass wir in unserem Heimatmarkt im Dax mit unserem vollen Gewicht repräsentiert sind.

Die Kappungsgrenze von 10% war im internationalen Vergleich exotisch. Die Anhebung war für uns ein positives Signal.

Zur Person

Dominik Asam, Jahrgang 1969, ist seit März 2023 Vorstandsmitglied bei SAP und verantwortet als CFO die globalen Finanzen, die administrativen Bereiche, Investor Relations, Rechtsabteilung und Datenschutz. Asam wechselte vom Flugzeugbauer Airbus, wo er 2019 Finanzvorstand wurde. Zuvor war er von 2011 an Finanzchef bei Infineon Technologies. Zu seinen weiteren Stationen zählen RWE, Siemens und Goldman Sachs. Asam hat ein Maschinenbau-Studium an der Technischen Universität München und der École Centrale Paris abgeschlossen und hat einen MBA des Europäischen Instituts für Betriebswirtschaftslehre (Insead).

SAP-Anwender scheuen den Schritt in die Cloud

Viele SAP-Anwender zögern mit einem Umzug ihrer ERP-Systeme in die Cloud, zeigt eine aktuelle Umfrage. Auch die KI-Stratege der Walldorfer können einige Nutzer noch nicht richtig greifen.

SAP kommt Kunden bei Cloud-Migration entgegen

Mit der Entscheidung, Innovationen künftig nur noch in der Cloud auszurollen, hat SAP On-Premises-Kunden verärgert. Jetzt will der Konzern diesen die Cloud-Migration erleichtern.

Zu Tisch mit Luka Mucic und Dominik Asam

Bevor Luka Mucic den CFO-Posten bei SAP an Dominik Asam übergibt, lädt der Konzern zu einem kombinierten Lunch der beiden Vorstände mit Medienvertretern. Ein Ortstermin.