Generative KI kann für Banken jährlich bis zu 340 Mrd. Dollar Wert schaffen

McKinsey sieht in KI für Banken hohen Werthebel

Generative KI kann für Banken laut einer Studie jährlich bis zu 340 Mrd. Dollar Wert schaffen – Größtes Potenzial im Corporate und Retail Banking

Einer aktuellen Studie der Unternehmensberatung McKinsey zufolge kann generative künstliche Intelligenz für Banken jährlich bis zu 340 Mrd. Dollar Wert schaffen. Die dafür nötige Skalierung der Technologie innerhalb der eigenen Organisation stellt Banken aber vor gleich mehrere große Herausforderungen.

Von Philipp Habdank, Frankfurt

phh Frankfurt

Gerade als Banken glaubten, mithilfe von agilen und cloudbasierten Betriebsmodellen endlich die Kluft zwischen Technologie und Geschäft schließen zu können, reißt sie ein neuer Megatrend wieder auf: generative künstliche Intelligenz (KI). Einer aktuellen Studie der Unternehmensberatung McKinsey zufolge kann diese Technologie für Banken jährlich bis zu 340 Mrd. Dollar an Wert schaffen. Das würde etwa 9 bis 15% der operativen Gewinne entsprechen.

Die Führungsriege der Banken hat das längst auf dem Schirm. Laut McKinsey waren bei einer Veranstaltung Ende September zwei Drittel der anwesenden 30 Bankführungskräfte der Überzeugung, dass generative KI ihr Geschäft fundamental verändern wird. Die drängendsten Fragen würden nun lauten, wie die Technologie am effektivsten genutzt und innerhalb der Bank ausgerollt werden könne.

Generative KI im Corporate und Retail Banking

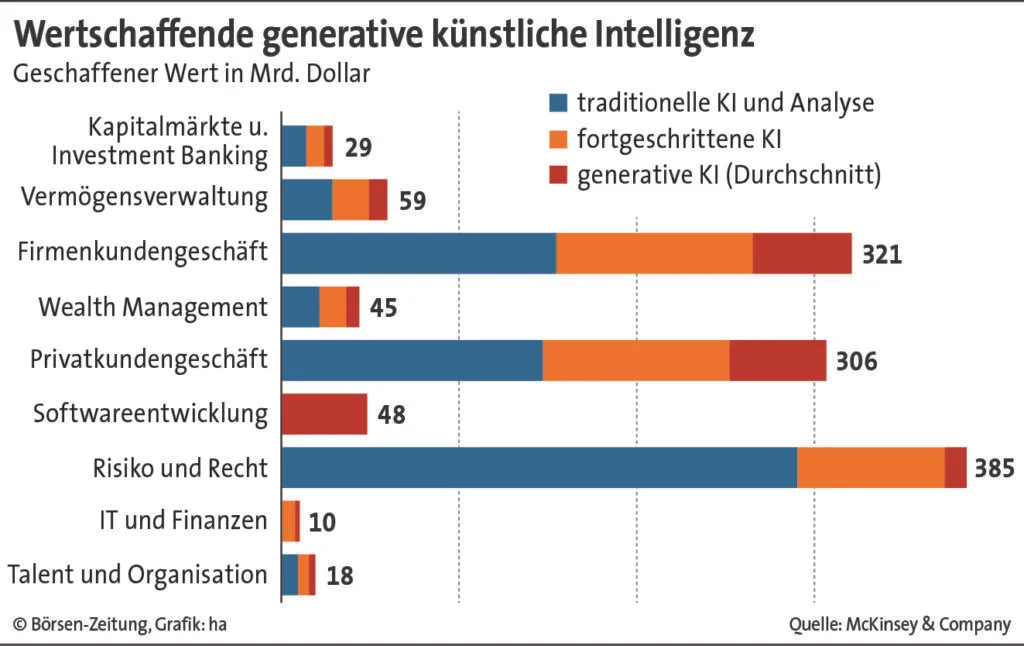

Der Studie zufolge würden alle Geschäftsbereiche der Banken finanziell von generativer KI profitieren. Egal, ob Kapitalmarktgeschäft und Investment Banking, Asset und Wealth Management, Corporate oder Retail Banking. Den größten finanziellen Nutzen der Technologie sieht McKinsey aber im Firmenkunden- und Privatkundengeschäft. Hier könnten Banken 56 bzw. 54 Mrd. Dollar an Wert schaffen. Aber auch in der Softwareentwicklung bescheinigt die Studie den Banken mit 48 Mrd. Dollar großes Wertsteigerungspotenzial.

Dabei geht es ausdrücklich nur um generative KI – also Technologie, die in irgendeiner Form selbst Inhalte erschafft. Nichtgenerative künstliche Intelligenz, die lediglich Daten aufbereitet und auswertet, wird von Banken bereits genutzt und vor allem in den Bereichen Risiko und Recht eingesetzt. Mit 385 Mrd. Dollar ist der von KI insgesamt geschaffene Wertzuwachs bei Banken in diesem Bereich unterm Strich damit am höchsten.

KI ist das neue Smartphone

Laut der Studie würden Banken generative KI bislang im Rahmen von Pilotprojekten vor allem zur Produktivitätssteigerung einsetzen. Die Technologie könnte aber auch das Jobprofil von Bankern und die Art und Weise der Kundenkommunikation stark verändern, heißt es in der Studie. Die Technologie zu skalieren, stelle Banken – und insbesondere deren Führungsteams – allerdings gleich vor mehrere große Herausforderungen.

Da wäre zunächst der große Umfang und die weitreichenden Auswirkungen von generativer KI. Die Studie vergleicht die Situation mit dem Aufkommen des Smartphones, das nicht nur das Bankgeschäft in der Folge radikal verändert hat, sondern ein ganzes Ökosystem an neuen Geschäften und Geschäftsmodellen mit sich gebracht hat.

Hohe Entwicklungsgeschwindigkeit setzt Banken zu

Die Skalierung generativer KI bringt für Banken der Studie zufolge aber auch operative Herausforderungen mit sich. Bislang sei das Thema "Analytics" sehr fokussiert und oft zentral gesteuert gewesen. Generative KI habe jedoch gezeigt, dass Daten und deren Analyse viel stärker für jeden einzelnen Teil der Wertschöpfungskette betrachtet werden müssten.

Die dritte große Herausforderung ist der Studie zufolge die ungeheure Geschwindigkeit, mit der sich die Technologie entwickelt. Nie sei die Veränderungsgeschwindigkeit größer gewesen, heißt es in der Studie. Während das Smartphone mehrere Jahre gebraucht habe, um das Bankgeschäft digitaler zu machen, erfolge die Einführung generativer KI-Tools in einem Bruchteil dieser Zeit.

Deutsche Bank und Commerzbank setzen bei KI auf Partnerschaften

Damit generative KI für Banken wertsteigernd wirken kann, bedarf es der Studie zufolge sieben starker Fähigkeiten aus unterschiedlichen Bereichen. Banken brauchen demzufolge einen klaren "strategischen Fahrplan“, wo und wie welche Form künstlicher Intelligenz eine Rolle spielen könnte. Weiter braucht es Mitarbeiter mit den richtigen "Fähigkeiten", was für Banken vor allem aufgrund der hohen Geschwindigkeit ein Problem ist, mit der sich generative KI entwickelt.

Banken würden zudem ein flexibleres und dezentraleres "operatives Geschäftsmodell" benötigen. Darüber hinaus müssten sich Banken entscheiden, wie sie mit den technologischen Lösungen umgehen möchten: selbst bauen, kaufen oder kooperieren. Die Deutsche Bank beispielsweise setzt stark auf Partnerschaften, wie IT-Chef Bernd Leukert Mitte November im Rahmen der Euro Finance Week betonte. Die Commerzbank arbeitet für die Entwicklung eines Banking Avatars mit Microsoft und OpenAI zusammen – dem Unternehmen, das hinter dem Chatbot ChatGPT steht und das Thema generative KI salonfähig gemacht hat.

Eine weitere zentrale Anforderung für den Einsatz generativer KI sei der Studie zufolge eine hohe Qualität der "Daten und deren Infrastruktur", auf die die KI zurückgreift. Bei allen Chancen bringt generative KI der Studie zufolge aber auch neue Risiken mit sich. Früher oder später müssten Banken also ihre "Risiko- und Governance-Richtlinien" überarbeiten und neue Kontrollsysteme einführen. Und zuallerletzt bedarf die Umsetzung all dieser kritischen Punkte eines guten "Changemanagements".