Gute Perspektiven für Anleihen aus den Emerging Markets

Gute Perspektiven für Anleihen aus den Emerging Markets

Festverzinsliche aus Schwellenländern

Gute Perspektiven für Anleihen aus den Emerging Markets

Höhenflug des Dollar findet ein Ende – Zahlreiche gute Bonitäten – Kaum mehr spekulatives Geld in dieser Assetklasse

Von Werner Rüppel, Frankfurt

Für Investments in Schwellenländern bieten sich nicht allein Aktien an. Auch bei Anleihen eröffnen die Emerging Markets (EM) zahlreiche Möglichkeiten. Doch wie bei Aktien war 2022 auch bei den Festverzinslichen ein miserables Jahr. Der Krieg in der Ukraine, die weltweit höheren Teuerungsraten und die unerwartet heftigen Leitzinserhöhungen der großen Notenbanken haben zu einem Einbruch an den Rentenmärkten geführt, der auch die Schwellenländeranleihen getroffen hat.

Soweit der Blick in die Rückspiegel, doch fällt der Blick nach vorne ungleich besser aus. „Für Schwellenländeranleihen stehen die Sterne günstig“, erklären Mary-Therese Barton, Head of Emerging Market Fixed Income, und Alain Nsiona Defise, Head of Emerging Corporates bei Pictet Asset Management. „Schwellenländeranleihen, sowohl Staats- als auch Unternehmensanleihen, dürften davon profitieren, dass der Höhenflug des Dollar der letzten 15 Jahre langsam ein Ende findet.“ Christian Kopf, Leiter Portfoliomanagement Renten bei Union Investment, sagt: „Mit einem mehrjährigen Anlagehorizont bietet die EM-Anlageklasse derzeit vergleichsweise große Renditechancen, womit die erhöhten Risiken kompensiert werden dürften.“ Und Nick Eisinger, Co-Head Emerging Markets Active Fixed Income bei Vanguard, meint: „Anleihen aus Schwellenländer erscheinen nach einem schwachen 2022 wieder attraktiv.“

Nach Ansicht von Kopf sind Schwellenländeranleihen in Hartwährungen besser als ihr Ruf. Wie in vorherigen Kapitalmarkzyklen hätten 2022 die anlaufenden Zinserhöhungen der Federal Reserve zu einer schwachen Marktphase für EM-Anlagen geführt. „Internationale Anleger zogen hohe Summen ab, die Anlageklasse verlor prozentual zweistellig an Wert“, so der Union-Mann. Nun deute sich der Wendepunkt an. Aufgrund der rückläufigen US-Inflation rücke ein Ende des Fed-Zyklus in greifbare Nähe. „Deshalb ist dies ein guter Zeitpunkt für einen Positionsaufbau“, sagt Kopf. Doch müssten risikobewusste Anleger die Lehren aus den größten Irrtümern über die Assetklasse ziehen.

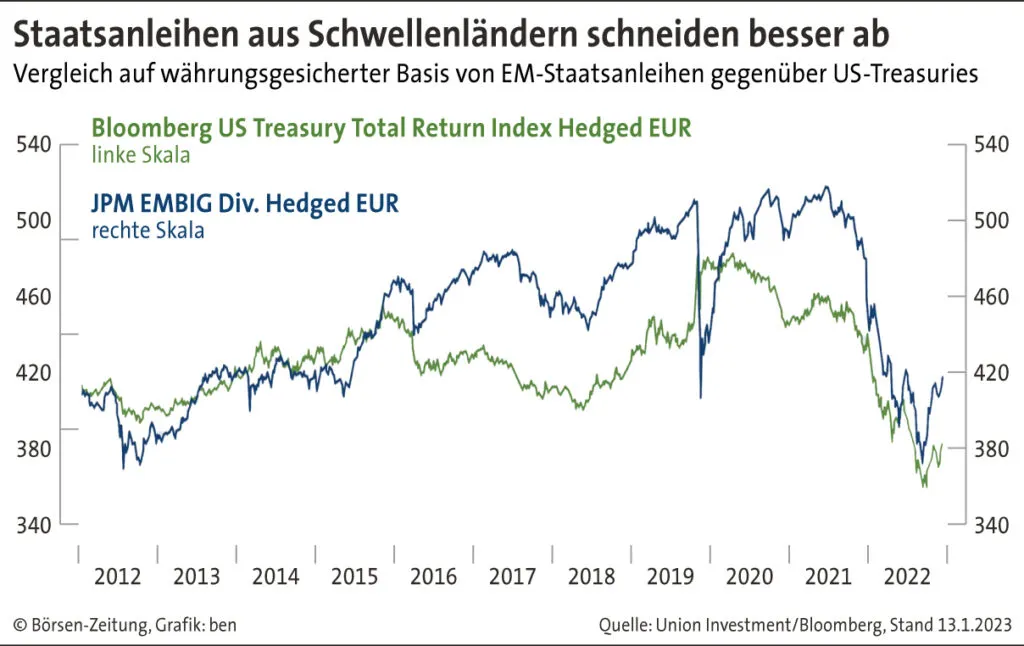

Insbesondere zahle sich Langfristigkeit bei diesen Anleihen aus. Und langfristig könne sich aus Sicht des Euro-Anlegers die Wertentwicklung von Anleihen aus bonitätsstärkeren EM-Ländern sehen lassen. „Im Vergleich über zehn Jahre brachte ein breiter Index in Dollar denominierter Papiere aus Schwellenländern gegenüber US-Staatsanleihen eine deutlich höhere Wertentwicklung, auch nach der Währungssicherung in Euro“, erklärt Kopf (vergleiche Grafik). Gute Bonitäten seien auch in den Schwellenländern keine Seltenheit. Zudem böten die höheren Renditen dieser Anleihen einen Puffer gegen Krisen. Dass viele internationale Anleger den EM-Bonds den Rücken gekehrt hätten, sei positiv zu werten. Kopf wörtlich: „Es gibt kaum noch spekulatives Geld in dieser Anlageklasse, und eine schrittweise Rückkehr von zusätzlichen Käufern wirkt kursunterstützend.“

Auch nach Ansicht von Blue Orchard bieten Schwellenländeranleihen momentan historisch attraktive Chancen. Gründe dafür seien die Geldpolitik, die aktuellen Bewertungen sowie technische Unterstützung. Was die Geldpolitik anbelange, so sind die Zentralbanken der Schwellenländer Blue Orchard zufolge in ihrem Straffungszyklus weiter fortgeschritten als die Zentralbanken der Industrieländer. Dies dürfte ihnen reichlich Spielraum für Zinssenkungen in den kommenden Monaten lassen, um ihre Volkswirtschaften zu stützen.

„Die Volkswirtschaften der Schwellenländer werden seit etwa 15 Jahren durch die Dynamik des starken Dollar belastet, wobei ein steigender Dollar die Kosten für den Schuldendienst und die Zinslast erhöht“, erläutern Barton und Defise von Pictet Asset Management. Seit der globalen Finanzkrise 2008/09 habe die US-Währung gegenüber denen der Schwellenländern handelsgewichtet fast 50% an Wert gewonnen, so dass der Dollar um mehr als 10% überbewertet und die Schwellenländerwährungen um mehr als 20% unterbewertet gewesen seien. Nun gebe es gute Gründe für die Annahme, dass der Dollar einem langfristigen Abwärtstrend folge, der es den Schwellenländern ermöglichen wird, zu glänzen. „Schwellenländerzyklen dauern sehr lange. Mit dem richtigen Timing können Anleger viele Jahre von einträglichen Aufschwüngen profitieren. Entscheidend ist, dass ein solcher Aufschwung gerade an Fahrt aufzunehmen scheint.“

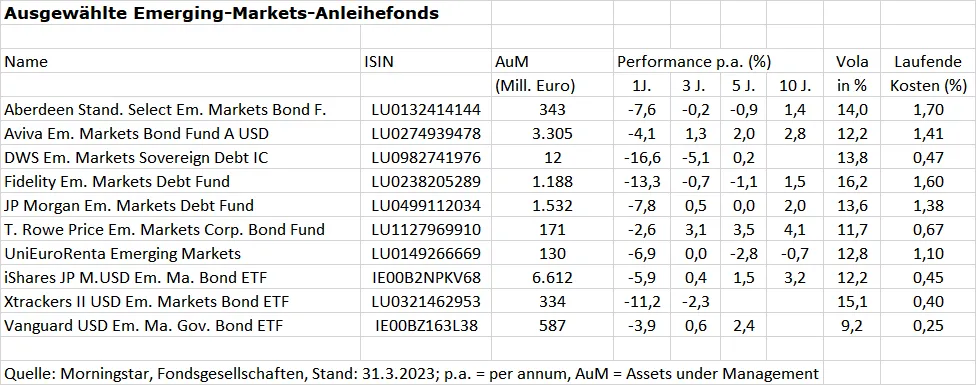

Insgesamt erscheinen also auch Anleihen aus Schwellenländern aktuell aussichtsreich. Um breit gestreut in diese Assetklasse zu investieren, bieten sich mehrere aktive Fonds und ETFs an (vergleiche Tabelle). Wie für die Aktienseite gilt auch hier: Nach vorne schauen und nicht an der Performance des vergangenen Jahres orientieren.